আইপিও যেকোনো কোম্পানির প্রাইভেট থেকে পাবলিক হওয়ার সফরে একটা উল্লেখযোগ্য মাইলস্টোন। আর সাধারণ রিটেল বিনিয়োগকারীদের জন্য এটা একটা দারুন সুযোগ একটা কোম্পানির বড় হওয়ার পথের শুরুর দিকে অংশীদারিত্ব লাভ করে সম্পদ বৃদ্ধি করার। তো এই আইপিও আসলে কী? এটা কাজ কিভাবে করে? আর কিভাবেই বা এতে অংশ নিয়ে লাভের ভাগীদার হওয়া যায়? আইপিও সম্পর্কিত এই ধরণের সমস্ত প্রশ্নের উত্তর পাবেন এই আর্টিকেলে।

প্রাইমারি আর সেকেন্ডারি মার্কেট

আইপিও-র ব্যাপারে জানার আগে শেয়ার বাজারের দুটো অংশ যথাঃ প্রাইমারি আর সেকেন্ডারি মার্কেট সম্পর্কে একটু জেনে নেওয়া দরকার। আমরা শেয়ার বাজার বলতে আসলে যেটাকে বুঝি সেটা হচ্ছে সেকেন্ডারি মার্কেট। সেকেন্ডারি মার্কেটে বিভিন্ন কোম্পানির পুরানো এবং হবু শেয়ারহোল্ডারদের মধ্যে শেয়ারের হাত বদল হয়। অর্থাৎ আমরা শেয়ার বাজারে যে শেয়ার কেনাবেচার কথা বলি বা বুঝি সেটা এই সেকেন্ডারি মার্কেটেই হয়।

আর সরাসরি কোম্পানির তরফ থেকে প্রথমবার শেয়ার কেনা যায় প্রাইমারি মার্কেটে। এই প্রাইমারি ও সেকেন্ডারি মার্কেট একে অপরের উপর নির্ভরশীল এবং এরা সামগ্রিকভাবে শেয়ার বাজারের অবিচ্ছেদ্য দুই অংশ। যেখানে প্রাইমারি মার্কেটে কোম্পানিগুলো প্রথমবার শেয়ার বিক্রি করার সুযোগ পায় সেখানে সেকেন্ডারি মার্কেটে বর্তমান শেয়ারহোল্ডাররা প্রয়োজনমতো তাদের শেয়ার বিক্রি বা লিকুইডেট করে বিনিয়োগ করা টাকা ফেরত পাওয়ার সুযোগ পায়।

আইপিও কী? একটা কোম্পানি কেন এটা করে?

আইপিও-র পুরো কথা ইনিশিয়াল পাবলিক অফারিং। একটা প্রাইভেট কোম্পানি যখন ব্যবসা বাড়ানোর জন্য ঋণ না নিয়ে বিনা সুদে বাজার থেকে ক্যাপিটাল রেইজ করতে চায়, তখন প্রাইমারি মার্কেটে কোম্পানির মালিকানার কিছু অংশকে ইউনিট শেয়ারে ভাগ করে আগ্রহী বিনিয়োগকারীদের মধ্যে সেই শেয়ার (প্রথমবারের জন্য) বিক্রি করে দেয় আর কোম্পানিটা প্রাইভেট থেকে পাবলিক হয়ে যায়। এর পর কোম্পানিটা এক্সচেঞ্জে তালিকাভুক্ত হয় আর সেকেন্ডারি মার্কেটে ট্রেড করার জন্য উপলব্ধ হয়ে যায়। এই পুরো ঘটনাটা যে প্রক্রিয়ার মাধ্যমে ঘটে তাকেই আইপিও বলে।

ব্যবসার বৃদ্ধির পথে এটা ভীষণই গুরুত্বপূর্ণ একটা ধাপ। এর মাধ্যমে একটা কোম্পানি শেয়ার মার্কেটে স্থিত পাবলিকের টাকার অ্যাক্সেস পায়, যা তারা ব্যবসা বাড়াতে বা ঋণ শোধের কাজে ব্যবহার করতে পারে। এছাড়া এটা কোম্পানির বিশ্বাসযোগ্যতা বাড়ায় আর এর মাধ্যমে সেটা বেশ খানিকটা প্রচারের আলোতেও আসে। কোম্পানির শুরুর দিকে দ্রুত বৃদ্ধি ও সম্প্রসারণের পথে অনেক সময়েই এটা বিশেষ সাহায্যকারী ভূমিকা নেয়।

তাছাড়া এই আইপিও বর্তমান শেয়ারহোল্ডার বা প্রমোটারদের একটা সুযোগ দেয় কোম্পানির শুরু বা আইপিও-র অনেক আগে করা বিনিয়োগের রিটার্ন পকেটে তোলার। তারা চাইলে এই সময় তাদের ভাগের শেয়ার বেচে দিয়ে মোটা মুনাফা লাভের সুযোগ পায়।

তবে খুব ছোটো বা নতুন কোনো কোম্পানি আইপিও করার যোগ্য হয়না। অন্ততপক্ষে ৩ বছরের পুরানো একটা কোম্পানির কমপক্ষে ৩ কোটি বাস্তব সম্পদ আর আগের ভ্যালুয়েশন ১০০ কোটির বেশি হলে তবেই সেটা এর জন্য যোগ্য হয়। তাই, একটা দেশে যখন অনেক অনেক সংখ্যায় আইপিও ইস্যু হয় তখন সেটাকে সুস্থ শেয়ার বাজার তথা সুস্থ ইকোনমির লক্ষণ হিসাবে ধরা হয়।

আইপিও-র ধরণ

আইপিও দুই ধরনের হয়। যথাঃ

১) ফিক্সড প্রাইস অফারিং

এই ধরনের আইপিও-র ক্ষেত্রে প্রাথমিক শেয়ার বিক্রির সময় সেটার একটা নির্দিষ্ট দাম নির্ধারণ করা হয়। আর ইচ্ছুক বিনিয়োগকারীদের ওই দামেই তা কিনতে হয়। এক্ষেত্রে ঐ শেয়ার কেনার চাহিদা কেমন সেটা ইস্যু ক্লোজ হওয়ার সময়ই জানতে পারা যায়।

২) বুক বিল্ডিং অফারিং

এই ধরনের আইপিও-র ক্ষেত্রে একটা ফ্লোর প্রাইস নির্ধারণ করে সেই দামের থেকে উপরে (ক্যাপ প্রাইস) একটা রেঞ্জের মধ্যে শেয়ার বিক্রির অফার করা হয়। এক্ষেত্রে যখন ইস্যু ওপেন থাকে তখন ইচ্ছুক বিনিয়োগকারীরা ওই রেঞ্জের মধ্যে যেকোনো দামে বিড করতে পারে। আর এই প্রসেসটা যখন চলে তখন প্রতিদিনের চাহিদা কেমন বা কত লোকে বিড করছে সেটাও জানতে পারা যায়। আর শেয়ারের চূড়ান্ত দাম নির্ধারিত হয় ক্লোজিং ডেটের পর।

এর বিভিন্ন ধাপ

একটা কোম্পানির আইপিও মোটামুটি নিম্নলিখিত ধাপগুলোর মধ্যে দিয়ে সম্পাদিত হয়।

১) প্রস্তুতি পর্ব

প্রথমত একটা কোম্পানি প্রাইভেট থেকে পাবলিক হওয়ার সিদ্ধান্ত নেয় এবং পুরো বিষয়টা সম্পাদন করার জন্য আন্ডাররাইটার নিযুক্ত করে। অতঃপর কোম্পানিটার আর্থিক অডিট হয় ও আইনগত নিয়মনীতির বিষয়গুলো বিস্তারিতভাবে চেক করা হয়।

২) ডিএইচআরপি ফিলিং

এরপর কোম্পানিটা সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ বোর্ড অফ ইন্ডিয়া বা সেবি-তে কোম্পানির বিস্তারিত তথ্য সম্বলিত ড্রাফট রেড হেরিং প্রসপেক্টাস বা ডিএইচআরপি জমা করে।

৩) স্টক এক্সচেঞ্জ চয়ন

পরের ধাপে কোন/ কোন কোন এক্সচেঞ্জে (যেমনঃ এনএসই, বিএসই) কোম্পানির শেয়ার লিস্ট করা হবে সেটা ঠিক করে নিয়ে উক্ত এক্সচেঞ্জে আবেদন করা হয়।

৪) প্রচার

আবেদনের পর্ব শেষে এবার প্রচারের পালা। কোম্পানিটা তাদের নিযুক্ত করা আন্ডাররাইটারের সঙ্গে একটা রোড শো করে সম্ভাব্য বিনিয়োগকারীদের কাছে আগামী আইপিও সম্বন্ধে সচেতনতা তৈরি করার উদ্দেশ্যে।

৫) দাম নির্ধারণ ও ইস্যু

অতঃপর বাজারের বর্তমান পরিস্থিতি ও বিনিয়োগকারীদের চাহিদার উপর নির্ভর করে আইপিও-তে শেয়ারের দামের রেঞ্জ ঠিক করা হয় এবং সেটা সহ চূড়ান্ত রেড হেরিং প্রসপেক্টাস ইস্যু করা হয়। আগ্রহীরা ঐ দামের রেঞ্জের মধ্যে যেকোনো দামে বিড প্লেস করতে পারে।

৬) অ্যালোকেশন

বিনিয়োগকারীদের শ্রেণী অনুযায়ী (কোয়ালিফায়েড ইনস্টিটিউশনাল বায়ার, নন-ইনস্টিটিউশনাল ইনভেস্টার, রিটেল ইনডিভিজুয়াল ইনভেস্টার ইত্যাদি) শেয়ার অ্যালোকেট করা হয়।

৭) লিস্টিং

নির্দিষ্ট তারিখে এক্সচেঞ্জে কোম্পানির শেয়ার লিস্ট হয়।

৮) ট্রেডিং শুরু

লিস্টিং-এর দিন থেকেই সেকেন্ডারি মার্কেটে ঐ শেয়ারের কেনা-বেচা বা ট্রেডিং শুরু হয়ে যায়। অর্থাৎ, আইপিও-তে অ্যালোকেট হওয়া শেয়ার ঐ দিন থেকেই বিনিয়োগকারীরা বেচার সুযোগ পায় আর হবু বিনিয়োগকারীরা তা কেনার সুযোগ পায় বাজারচলতি দরে বা মার্কেট প্রাইসে।

৯) লক-আপ পিরিয়ড

সাধারণত প্রমোটার আর কিছু কিছু বড় শেয়ারহোল্ডারদের ক্ষেত্রে অনেক সময় একটা লক-আপ পিরিয়ড প্রযোজ্য হয় যার ভিতরে তারা শেয়ার বিক্রি করতে পারেনা।

১০) আইপিও পরবর্তী রিপোর্টিং

আইপিও-র পর থেকে ওই কোম্পানিকে তাদের কর্মকাণ্ড ও আর্থিক বিষয়ে এক্সচেঞ্জ ও বিনিয়োগকারীদের নিয়মিত আপডেট দিতে বাধ্য থাকতে হয়।

১১) স্থিতিশীলতার সময়কাল

কিছু কিছু ক্ষেত্রে প্রারম্ভিক ট্রেডিং শুরুর অব্যবহিত পরে শেয়ারের দাম ভীষণভাবে উপরনিচ হওয়ার সম্ভাবনা থাকায় ঐ সময় সদ্য লিস্ট হওয়া শেয়ারের দাম স্থিতিশীল রাখতে আন্ডাররাইটাররা কিছু কিছু ব্যবস্থাপনা গ্রহণ করে থাকে।

আইপিও-র উল্লেখযোগ্য তারিখের টাইমলাইন

- ওপেনিং ও ক্লোজিং ডেটঃ ওপেনিং ডেটে আইপিও-র বিডিং প্রসেস শুরু হয়। আগ্রহী বিনিয়োগকারীরা এই তারিখের পর থেকে পূর্বনির্ধারিত লটের গুনিতকে শেয়ার কেনার জন্য বিড প্লেস বা অ্যাপ্লাই করতে পারে। এই প্রক্রিয়া শেষ হয় ক্লোজিং ডেটে।

- অ্যালটমেন্ট ডেটঃ যারা অ্যাপ্লাই করে তারা সবাই যে শেয়ারের অ্যালটমেন্ট পাবে তার কোনো গ্যারান্টি কিন্তু থাকে না। কারণ প্রায় সব সময়েই যত লট শেয়ার আইপিওতে বিক্রির জন্য নির্ধারিত হয় তার থেকে আবেদনকারী/ আবেদনের সংখ্যা অনেক বেশি হয়। ফলে লটারির মাধ্যমে অ্যালটমেন্ট চূড়ান্ত করার পর অ্যালটমেন্ট ডেটে আইপিও-র রেজিস্ট্রার অ্যালটমেন্ট স্ট্যাটাস বা কে কত শেয়ার পেল তা ঘোষণা করে।

- রিফান্ড ডেটঃ অ্যাপ্লাই করার সময় শেয়ার কেনার যে টাকা ব্লক করা (নেওয়া) হয়, শেয়ার অ্যালট না হলে সেই টাকা ফেরত দেওয়া হয় এই তারিখে।

- ডিম্যাট ট্রান্সফার ডেটঃ আবেদনকারীদের মধ্যে যারা শেয়ার পায় তাদের ডিম্যাট অ্যাকাউন্টে তা যোগ হয় এই দিনে। এবং এটা লিস্টিং এর আগেই হয়।

- লিস্টিং ডেটঃ এই তারিখেই কোম্পানির শেয়ার অফিসিয়ালি এক্সচেঞ্জে লিস্ট হয় আর সেকেন্ডারি মার্কেটে ট্রেড করার জন্য উপলব্ধ হয়ে যায়।

আইপিওতে বিনিয়োগের সুবিধা

- লিস্টিং গেইনঃ সুপরিচিত ভালো কোম্পানির আইপিও-তে অনেকসময় ডিম্যান্ড এত বেশি থাকে যে লিস্টিং-এর দিনেই মোটা লাভ (লিস্টিং গেইন) পাওয়া যায়। এই লাভের হার অনেক সময় ১০০%-কেও ছাপিয়ে যায় (উদাহরণ নীচে পাবেন)।

- শুরুতে বিনিয়োগ করে মোটা লাভের সুযোগঃ আইপিও-তে বিনিয়োগ করা মানে একটা কোম্পানি শেয়ার বাজারে আসার সাথে সাথেই বিনিয়োগ করা। এরপর আইপিও-র টাকায় কোম্পানিটা তাদের ব্যবসা আরও বাড়াতে সক্ষম হলে লং টার্মে বিশাল রিটার্ন পাওয়ার সম্ভাবনা থাকে।

- সম্ভাবনাময় কোম্পানিতে বিনিয়োগের সুযোগঃ কিছু কিছু চেনা পরিচিত সম্ভাবনাময় কোম্পানি যারা এতদিন ব্যাক্তিগত মালিকানার অধীনে বড় হয়েছে, সেই সব কোম্পানিতে সাধারণ বিনিয়োগকারীরা আইপিও-র জন্যই বিনিয়োগের সুযোগ পায়।

অসুবিধা

- ঝুঁকিঃ লিস্টিং-এর সময় লাভের সম্ভাবনা বেশি থাকলেও কিছু কিছু পরিস্থিতিতে কম দামে লিস্ট হয়ে বা লিস্টিং-এর পরই আরও দাম কমে গিয়ে ক্ষতি হতে পারে।

- ওভারভ্যালুয়েশনঃ অনেক আইপিও ভীষণ রকম ওভারভ্যালুড হয়। এবং সেক্ষেত্রে হাইপ স্তিমিত হয়ে যাওয়ার পর খুব তাড়াতাড়ি শেয়ারের দাম পড়ে যেতে পারে।

- সীমিত তথ্যের উপস্থিতিঃ সাধারণভাবে শেয়ার কেনার ক্ষেত্রে যেখানে একটা কোম্পানির অনেক বছরের পারফরমেন্সের তথ্য ও শেয়ারের প্রাইস চার্ট দেখে সিদ্ধান্ত নেওয়া যায় সেখানে এক্ষেত্রে তথ্যের অপ্রতুলতার জন্য কোম্পানিটা আসলে কেমন বা আগামীতে শেয়ারের দাম কেমন হতে পারে সেটা বোঝা সব সময় সম্ভব হয়না।

- ভোলাটিলিটিঃ লিস্টিং এর পরেই শুরুর দিকের ট্রেডিং-এর সময় এক্ষেত্রে শেয়ারের দাম এত উপর-নিচ হয় যে শর্ট টার্মে তা কোন দিকে যেতে পারে সেটা অনুধাবন করা দুরুহ হয়ে যায়।

- লক-আপ পিরিয়ডের সমস্যাঃ কিছু কিছু ক্ষেত্রে লক-আপ পিরিওড প্রযোজ্য হওয়ায় ওই সময় পার হওয়ার পরেই অনেক সময় বড় শেয়ারহোল্ডাররা শেয়ার বিক্রি করে বেরিয়ে গেলে দাম পড়ে যাওয়ার সম্ভাবনা থাকে।

- বাজারের পরিস্থিতিঃ বাজারের সামগ্রিক পরিস্থিতি অনেক সময়েই আইপিওতে শেয়ারের দামের উপর ভীষণভাবে প্রভাব ফেলে। বাজারের পরিস্থিতি খুব ভালো হলে অনেক সময় বাজে শেয়ারের ক্ষেত্রেও ভালো লাভ পাওয়া যায় আবার বাজারের পরিস্থিতি খারাপ হলে অনেক সময় ভালো শেয়ারের আইপিওতেও লস হয়ে যায়।

- লটে কেনাঃ এক্ষেত্রে বিনিয়োগের আরও একটা সমস্যা হচ্ছে নিজের খুশি মত খুব কম পুঁজি লাগিয়ে এক-দুটো শেয়ার কেনা যায় না। কারণ এক্ষেত্রে পূর্ব নির্ধারিত লটের গুনিতকে শেয়ার কিনতে হয়। এবং কোম্পানি ভেদে একটা লটের দাম সাধারণত ১৪০০০ বা তার আশেপাশে আর এসএমই গ্রুপের হলে ১০০০০০-এর বেশি হয়।

কিভাবে আইপিওতে বিনিয়োগ করতে হয়?

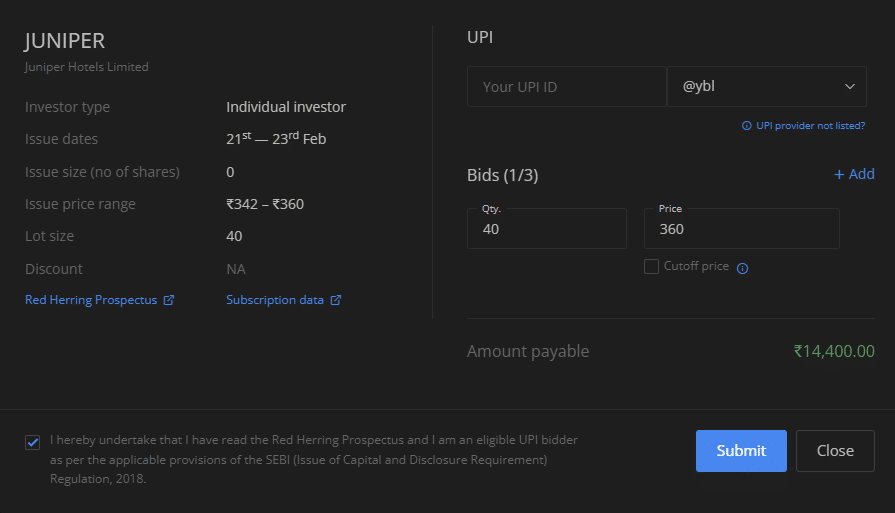

আইপিও-তে আবেদন বা বিনিয়োগ করা এমনিতে খুবই সহজ। কোনো পছন্দের কোম্পানি আইপিও ইস্যু করলে প্রথমত নিজের ডিম্যাট অ্যাকাউন্টের আইপিও সেকশন থেকে সেই কোম্পানির নামের পাশে অ্যাপ্লাই বাটনে ক্লিক করতে হয়। তারপর বিড সেকশন থেকে লটের সংখ্যা এবং দাম এন্ট্রি করার পর নিজের ইউপিআই আইডি দিয়ে সাবমিট করতে হয়। একটা অ্যাপ্লিকেশনে চাইলে সর্বোচ্চ তিনটে বিড প্লেস করা যায়।

এরপর যে ইউপিআই অ্যাপের আইডি দেওয়া হয়েছে সেই অ্যাপ খুলে নিজের ইউপিআই পিন দিয়ে টাকা কাটার সম্মতি দিতে হয়। এক্ষেত্রে কিন্তু টাকাটা আসলে কাটা হয়না, শুধু ব্লক করা হয় মাত্র। অ্যালটমেন্ট পেলে তখনই প্রকৃতপক্ষে এই টাকা কাটা হয় আর না পেলে রিফান্ড ডেটে অ্যামাউন্টটা আনব্লক হয়ে টাকাটা রিফান্ড হয়ে যায়।

ভারতের ভীষণ জনপ্রিয় এক ব্রোকার জিরোধার কাইট ডিম্যাট টার্মিনালে বিড ট্যাবের মধ্যে আইপিও সেকশনটা থাকে। ঐ সেকশনে গেলেই বর্তমানে চলা আইপিও-র তালিকাটা দেখা যায়। এরপর পছন্দের নামের পাশে অ্যাপ্লাই বাটনে ক্লিক করলেই অ্যাপ্লিকেশন উইন্ডো আসে, যেখানে সমস্ত তথ্য দেওয়ার পর সাবমিট বাটনে ক্লিক করতে হয়।

আইপিও-তে বিনিয়োগ করার আগে যে বিষয়গুলোর উপর খেয়াল রাখা আবশ্যিক

- কোম্পানির রিসার্চঃ বাইরে থেকে একটা কোম্পানিকে যতই ভালো মনে হোক বা সেটা যতই প্রচারের আলোয় আসুক না কেন, আইপিওতে বিনিয়োগের আগে সবসময়ই কোম্পানিটার ব্যাকগ্রাউন্ড, আর্থিক স্থিতি ও ভবিষ্যতের সম্ভাবনা গুলো বিস্তারিতভাবে পর্যালোচনা করে তবেই বিনিয়োগের কথা ভাবা উচিত।

- গ্রে-মার্কেট প্রিমিয়াম বা জিএমপিঃ আইপিও-র পরেই কতখানি লিস্টিং গেইন হতে পারে সে বিষয়ে একটা আন্দাজ পেতে গ্রে-মার্কেট প্রিমিয়ামটাও চেক করা যেতে পারে। যেকোনো ইস্যুর জিএমপি-র বিষয়ে এই লিংক থেকে জানতে পারবেন।

- সাবস্ক্রিপশন স্ট্যাটাসঃ আইপিও চলাকালীন সময়ে কত সংখ্যায় সেটা সাবস্ক্রাইব করা হচ্ছে বা কত গুণ বিনিয়োগকারী প্রতিদিন আবেদন করছে সেটার ওপর নজর রাখলেও সেটার চাহিদাটা বোঝা যায়। আর সাধারণত বেশি চাহিদা ভালো ফলের ইঙ্গিত দেয়। যত বেশি গুন ওভার-সাবসক্রিপশন হয় তত বেশি লিস্টিং গেইন হওয়ার সম্ভাবনা থাকে। এই সাবস্ক্রিপশন স্ট্যাটাস জানতে পারবেন এই লিংক থেকে।

- লক-আপ পিরিয়ডঃ এছাড়া কোনো লক-আপ পিরিয়ডের ব্যাপার থাকলে সেটাও আগেভাগেই দেখে নেওয়া দরকার। কারণ, অনেক সময় নিজের জন্য লক-আপ পিরিয়ড প্রযোজ্য না হলেও লক-আপ পিরিয়ড পার হয়ে যাওয়ার পর শেয়ারের দামের তারতম্য হতে দেখা যায়।

- বিনিয়োগের পরিকল্পনাঃ শেয়ার বাজারের অন্য যেকোনো বিনিয়োগের মতোই এই বিনিয়োগ-ও নিজের ওভারঅল বিনিয়োগের পরিকল্পনার একটা অংশ হিসেবে করা উচিত। অর্থাৎ এক্ষেত্রেও বিনিয়োগের আগে নিজের বিনিয়োগের লক্ষ্য, ঝুঁকি নেওয়ার ক্ষমতা ও এই বিনিয়োগ কিভাবে নিজের বাকি পোর্টফোলিওর সাথে খাপ খাবে সেগুলো আগে থেকেই ভাবনাচিন্তা করে নেওয়া প্রয়োজন।

বিগত বছরের বিভিন্ন আইপিওতে লিস্টিং-এর দিন অসাধারণ আর বাজে রিটার্নের উদাহরণ

আইপিও-র সবথেকে বড় আকর্ষণ হচ্ছে লিস্টিং-এর দিনে পাওয়া লাভ বা লিস্টিং-গেইন। কিন্তু যেমনটা আগেই বলেছি, অনেক সময় এই লাভ হলেও এটা কিন্তু গ্যারান্টেড নয়। লাভের আশায় অ্যাপ্লাই করে লিস্টিং-এর দিন ক্ষতি হয়েছে এমন উদাহরণও কিন্তু বিরল নয়। এই বিষয়ে একটা ধারণা পাওয়ার জন্য বিগত বছরগুলোতে ইস্যু হওয়া উল্লেখযোগ্য কিছু আইপিওতে একদিকে অসাধারণ কিছু লিস্টিং গেইন আর অন্যদিকে লিস্টিং-এর দিনে হওয়া লসের উদাহরণ নিচে দিলাম।

অসাধারণ লাভ

| কোম্পানি / ইস্যুর নাম | অফার প্রাইস | লিস্টিং ডেট | লিস্টিং-এর দিনের ক্লোজিং প্রাইস | লাভ |

|---|---|---|---|---|

| পরস ডিফেন্স অ্যান্ড স্পেস টেকনোলজিস লিমিটেড | ১৭৫.০০ | ০১/১০/২০২১ | ৪৯৮.৭৫ | ১৮৫.০০% |

| টাটা টেকনোলজিস লিমিটেড | ৫০০.০০ | ৩০/১১/২০২৩ | ১৩১৪.২৫ | ১৬২.৮৫% |

| বার্গার কিং ইন্ডিয়া লিমিটেড | ৬০.০০ | ১৪/১২/২০২০ | ১৩৮.৪০ | ১৩০.৬৭% |

| আইআরসিটিসি লিমিটেড | ৩২০.০০ | ১৪/১০/২০১৯ | ৭২৮.৬০ | ১২৭.৬৯% |

| ইন্ডিগো পেইন্টস লিমিটেড | ১৪৯০.০০ | ০২/০২/২০২১ | ৩১১৮.৬৫ | ১০৯.৩১% |

বড় লস

| কোম্পানি / ইস্যুর নাম | অফার প্রাইস | লিস্টিং ডেট | লিস্টিং-এর দিনের ক্লোজিং প্রাইস | লস |

|---|---|---|---|---|

| ২০ মাইক্রনস লিমিটেড | ৫৫.০০ | ০৬/০৯/২০০৮ | ৩৩.৩০ | -৩৯.৪৫% |

| ওয়ান ৯৭ কমিউনিকেশনস লিমিটেড (পেটিএম) | ২১৫০.০০ | ১৮/১১/২০২১ | ১৫৬৪.১৫ | -২৭.২৫% |

| কুইক হিল টেকনোলজিস লিমিটেড | ৩২১.০০ | ১৮/০২/২০১৬ | ২৫৪.৪৫ | -২০.৭৩% |

| কফি ডে এন্টারপ্রাইজেস লিমিটেড | ৩২৮ | ০২/১১/২০১৫ | ২৭০.১৫ | -১৭.৬৪% |

| আইসিআইসিআই সিকিউরিটিস লিমিটেড | ৫২০.০০ | ০৪/০৪/২০১৮ | ৪৪৫.০৫ | -১৪.৪১% |

তবে লিস্টিং-এর দিনে লাভ হলেও ওভারভ্যালুয়েশন বা ব্যবসায় সমস্যার জন্য অনেকসময় যেমন শর্ট বা লং টার্মের হিসাবে লাভ ঘুরে গিয়ে লস হয়ে যেতে দেখা যায়, তেমনই অন্যদিকে আবার লিস্টিং-এর দিনে লস হলেও অনেক কোম্পানির ক্ষেত্রে ব্যবসার ক্রমাগত বৃদ্ধির জন্য পরে ঐ লস মেকআপ হয়ে মোটা লাভ হতেও দেখা যায়।

শেষ কথা

বুল মার্কেটের সময় আসা মোটামুটি পরিচিত কোম্পানির আইপিওতে লাভের সম্ভাবনা বেশ ভালো হলেও আসল সমস্যা হচ্ছে সাধারণ রিটেল বিনিয়োগকারীদের কাছে এগুলো অনেকটা লটারির মতোই হয়ে যায়। কারণ, যত ভালো ও জনপ্রিয় কোম্পানি হয়, তাদের আইপিওতে অংশ নেওয়ার জন্য আগ্রহও তত বেশি থাকে, আর ফলস্বরূপ অ্যালটমেন্ট পাওয়ার সম্ভাবনাটাই অনেক কমে যায়।

তবে আইপিও তে অ্যালটমেন্ট না পেলেও কোম্পানি যদি ভালো ও সম্ভাবনাময় হয় আর তার অংশীদার হওয়ার অদম্য ইচ্ছা থাকে তাহলে পরে দামটা যখন স্থিতিশীল হয়ে যায় তখন সেকেন্ডারি মার্কেটে ঐ শেয়ার কিনে লম্বা সময়ের জন্য বিনিয়োগ করতে কিন্তু কোনো বাধা আর থাকে না।

এই বলে আইপিও-র গল্প এখানেই শেষ করলাম। ভালো থাকবেন।