” টাকা টাকা টাকা

যতই থাকুক তবু যেন লাগে ফাঁকা ফাঁকা,

যতই বলো টাকা মাটি আর মাটি টাকা,

টাকা ছাড়া ঘুরবে নাকো মোদের জীবন চাকা। “

‘টাকা’ বা ‘অর্থ’- কারো কাছে এটাই সব কিছু আবার কারও কাছে ‘অর্থই অনর্থের মূল’। কিন্তু এটা তো মানতেই হবে টাকা ছাড়া এই যুগে এক পা-ও চলা মুশকিল। কিন্তু কিছু টাকা আয় করতে পারলেও সম্পদ বানানোতে আমরা বেশির ভাগই ব্যর্থ। সেই ব্যর্থতা কাটিয়ে সম্পদ বানানোর পথে এক ধাপ এগোনোর চেষ্টা করব আমরা এই আর্টিকেল-এ।

অর্থ আর ওয়েলথ ওরফে সম্পদ মানে কি বোঝাতে চাইছি?

এখানে আমি অর্থ মানে বলতে চাইছি যা আমরা বিভিন্ন কাজের মাধ্যমে আয় করি। আর যার মাধ্যমে আমাদের জীবনের প্রয়োজন মেটাই। আর ওয়েলথ বা সম্পদ হচ্ছে আমাদের বানানো অ্যাসেট যা আমাদের হয়ে কাজ করে, আলাদা করে আমাদের সময় এবং শক্তি ব্যয় ছাড়াই নিজে থেকেই আমাদের আরও অর্থ, এবং স্বাধীনতা এনে দেয়। এই স্বাধীনতা পছন্দ বেছে নেওয়ার স্বাধীনতা। এই স্বাধীনতা স্বপ্ন পূরণের স্বাধীনতা।

সমস্যা টা কোথায়?

আমরা চাকরি বা ব্যবসা করে আয় করছি। পরিশ্রম করছি। আয় ও খুব একটা খারাপ করছি না। দরকারে ও শখ মেটাতে খরচ-ও করছি। খরচের পর কিছু সঞ্চয়-ও করছি। কিন্তু তা সত্ত্বেও যেন অভাব আর ঘুচছে না! আর আমাদের অতল মনের গোপন চাহিদা গুলো অধরাই থেকে যাচ্ছে।

তাহলে ভুল টা কোথায় হচ্ছে? কেন সেই কাঙ্ক্ষিত জায়গায় আমাদের মধ্যে বেশির ভাগই পৌঁছাতে পারছি না?

আয়-ব্যয় এর ভারসাম্য না থাকা যেমন একটা কারণ, তেমনই একটা কারণ হচ্ছে টাকা দিয়ে টাকা আয়ের ইঞ্জিনটা ঠিক ঠাক চালু না করতে পারা মানে ওই সম্পদ বানাতে ব্যর্থ হওয়া আর কি। আমাদের মধ্যে বেশিরভাগ মানুষই ঝুঁকি নিতে চাই না। তাই কেবল মাত্র ব্যাংকে ফিক্সড ডিপোজিট করেই শান্তিতে ঘুমাই এই ভেবে যে আমাদের টাকা বাড়ছে। কিন্তু প্রকৃতপক্ষে ফিক্সড ডিপোজিট করা মানে কি তা হচ্ছে? আর ঝুঁকি নেওয়াতে আমাদের এতটাই ভয় যে আমরা টাকা থেকে টাকা আয়ের সব থেকে বড় ইঞ্জিনটা আমাদের চোখের সামনে থাকলেও দেখতে পাইনা বা চাইনা।

কোথায় হবে সম্পদ?

আশা করি এতক্ষণে পরিষ্কার আমি কোন ইঞ্জিনের কথা বলতে চাইছি। হ্যাঁ ওই ইঞ্জিনটা শেয়ার বাজার। শেয়ার বাজারে একটু ঝুঁকি আছে বটে কিন্তু তার থেকে অনেক বেশি আছে সম্ভাবনা। সম্ভাবনা আমাদের সঞ্চিত টাকা মাল্টিপ্লাই করার। সম্ভাবনা আমাদের মনের গভীরে থাকা সেই ইচ্ছে গুলো পূরণ করার।

ফেসবুকের স্রষ্টা মার্ক জাকারবার্গ বলেছিলেন “ সবথেকে বড় ঝুঁকি হচ্ছে কোনোরকম ঝুঁকি না নেওয়া ”। সুতরাং যদি একটু ঝুঁকি নিতে প্রস্তুত থাকেন তাহলে আজ আমি শেয়ার বাজারের জলে পা রাখার সব থেকে কম ঝুঁকিপূর্ণ রাস্তাটা শেয়ার করার চেষ্টা করব যাতে অন্তত আপনার লাইফের সেই সবথেকে ভালো সম্পদ বানানোর ইঞ্জিন টা স্টার্ট করতে পারেন।

কিন্তু সেটা জানার আগে চলুন জেনে নেওয়া যাক…

ফিক্সড ডিপোজিট কেন সম্পদ তৈরির রাস্তা হতে পারেনা?

ফিক্সড ডিপোজিট টাকা জমানোর পুরাতন ট্রাডিশনাল রাস্তা। যে কোনও ব্যাংকে ফিক্সড ডিপোজিট বানানো যায়। এতে নির্দিষ্ট রেটে গ্যারান্টেড রিটার্ন বা ইন্টারেস্ট পাওয়া যায়। তবে ঝুঁকি বা রিস্ক এক্ষেত্রে কম হলেও একদম ঝুঁকিহীন বলাটা ভুল। কারণ যে ব্যাংকে ফিক্সড ডিপোজিট করা হচ্ছে সেই ব্যাংকে যদি কোন সমস্যা হয় (যে ধরনের সমস্যা ইয়েস ব্যাংকে দেখা গিয়েছিল) তাহলে কিন্তু টাকা ফেরত পেতে অসুবিধার সৃষ্টি হতে পারে। যাইহোক, যেহেতু এখানে গ্যারান্টেড রিটার্ন পাওয়া যায় এবং রিস্ক কম তাই রিটার্ন পাওয়ার রেট-টা এক্ষেত্রে কম হয়।

হ্যাঁ ঠিকই বলছি ফিক্সড ডিপোজিটে রিটার্ন বা ইন্টারেস্ট রেট যেটা পাওয়া যায় সেটা খুবই কম। কেন কম বা কতটা কম সেটা জানার জন্য আমাদের জানতে হবে মুদ্রাস্ফীতির হার বা ইনফ্লেশন রেট এর ব্যাপারে।

মুদ্রাস্ফীতিঃ

গালভরা কথা মুদ্রাস্ফীতি। তবে এটা মানে আমাদের মুদ্রা বা টাকা-পয়সার স্ফীতি বা বেড়ে যাওয়া না! এটা মানে হচ্ছে জিনিসপত্রের দামে স্ফীতি। মানে জিনিসপত্রের দাম বেড়ে যাওয়া। অর্থাৎ মুদ্রাস্ফীতি হওয়ার অর্থ আমাদের কাছে যে টাকা আছে সেই টাকার ভ্যালু বা বাইং পাওয়ার কমে যাওয়া। আর মুদ্রাস্ফীতির হার বা ইনফ্লেশন রেট হচ্ছে সেই দাম বাড়ার হার।

ধরে নেওয়া যাক আমার কাছে এখন 1লাখ টাকা আছে এবং এখন মুদ্রাস্ফীতির হার 5.9%। যদি আগামী এক বছরে এই হার অপরিবর্তিত থাকে তাহলে এখন আমার কাছে যে 1লাখ টাকা আছে তা দিয়ে এখন যা কেনা যায় পরের বছর সেই একই জিনিস কিনতে 105900 টাকা লাগবে। মানে আমার কাছে যে টাকা পড়ে আছে সেটা কিন্তু দেখতে এক মনে হলেও আসলে তা দিনে দিনে কমে যাচ্ছে। পরের বছর তার আসল ভ্যালু হবে মোটামুটি 94400 টাকার মত।

ফিক্স ডিপোজিটে ইন্টারেস্ট রেটঃ

ব্যাংকগুলো ফিক্সড ডিপোজিটে যে ইন্টারেস্ট বা সুদ দেয় তার হার এই মুদ্রাস্ফীতির হার কেই ফলো করে। সাধারণত মুদ্রাস্ফীতির হার-এর থেকে সামান্য বেশি ইন্টারেস্ট দেওয়া হয় ফিক্স ডিপোজিট গুলোতে। তবে কখনো কখনো মুদ্রাস্ফীতির হার ফিক্স ডিপোজিটের হারকে ছাপিয়েও যায়।

যেমন ধরুন এই মুহূর্তে মুদ্রাস্ফীতির হার 5.9% আর এস বি আই তে 1 থেকে 3 বছরের ফিক্স ডিপোজিট-এর সুদের হার 6.75%। আবার আগের মাসে মুদ্রাস্ফীতির হার ছিল 6.8% আর ওই সময় ফিক্স ডিপোজিট ইন্টারেস্ট রেট ছিল 6.25%।

সুতরাং যেটা দেখা যাচ্ছে ফিক্স ডিপোজিটের সুদের হার মুদ্রাস্ফীতির হার কে কখনো-সখনো যদিওবা বিট করে সেটা খুবই কম হারে। ফিক্স ডিপোজিটে টাকা রাখা মানে মুদ্রাস্ফীতি বাদে পাওয়া রিটার্ন খুবই নগণ্য। এখনকার রেট অনুযায়ী এক বছর পরে মুদ্রাস্ফীতি বাদে রিটার্ন পাওয়া যাবে 1% থেকেও কম।

এর উপর আবার আছে ট্যাক্স। সেটা বাদ দিলে ওই 1% এর আর কিছু বাঁচবে? নিজেই ভেবে দেখুন!

ফিক্স ডিপোজিট ভার্সেস শেয়ারবাজার

সুতরাং যা দাঁড়ালো আপনি যদি বাড়িতে টাকা রেখে দেন তাহলে তো গো হারা হারছেন কারণ মুদ্রাস্ফীতি নামক রাক্ষস অনবরত অলক্ষ্যে আপনার জমানো টাকায় দাঁত বসাচ্ছে। আর যদি ভাবেন ফিক্স ডিপোজিট করা মানেই ওই রাক্ষসকে হারিয়ে দেওয়া তাহলে ভুল ভাবছেন। ফিক্স ডিপোজিট করা মানে সম্পদ বানানো তো দূর, ওই রাক্ষসটাকে কোন রকমে কিছুদিনের জন্য এড়িয়ে যেতে পারবেন মাত্র। তবে সেটা বেশি দিনের জন্য নয় কারণ ফিক্স ডিপোজিটে যে ইন্টারেস্ট পাওয়া যায় এবং মুদ্রাস্ফীতি যেভাবে বাড়ে তাতে লং টাইম এর জন্য যদি ফিক্সড ডিপোজিটের আশ্রয় নেন তাহলে মুদ্রাস্ফীতি আর ট্যাক্স দুইয়ে মিলে আপনাকে এবং আপনার সঞ্চয়কে নিশ্চিতভাবে হারিয়ে দেবে।

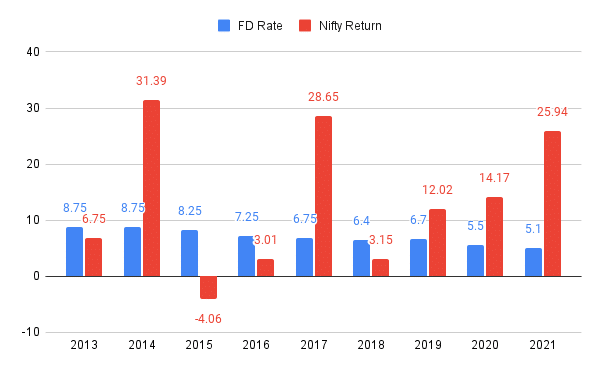

এর থেকে বাঁচতে হলে প্রত্যক্ষ বা পরোক্ষভাবে আপনাকে শেয়ার বাজারের সঙ্গে যুক্ত হতেই হবে। একমাত্র শেয়ার বাজার-ই আপনার সেভিংসকে ওই মুদ্রাস্ফীতি নামক রাক্ষস থেকে বাঁচাতে পারে এবং তার সাথে সাথে আপনার সম্পদের ইঞ্জিনটাকেও এগিয়ে নিয়ে যেতে পারে। চলুন নীচের চার্ট-টায় দেখে নিই বিগত কয়েক বছরে ফিক্স ডিপোজিট-এর ইন্টারেস্ট রেট আর শেয়ারবাজারের রিটার্ন কিভাবে ওঠানামা করেছে। এখানে শেয়ার বাজার বলতে আমি শেয়ার বাজারের সবচেয়ে বেশি ব্যবহৃত ইনডেক্স, নিফটির রিটার্নের কথা বলছি।

উপরের ছবি থেকেই সবটা পরিষ্কার। আমি আগেই বলেছি শেয়ার বাজার মানেই কিন্তু কিছুটা রিস্ক থাকেই। শর্ট টার্ম-এ উপরের ছবিতে যেমন দেখা যাচ্ছে, শেয়ার বাজারে রিটার্ন ভীষণ ভাবে ওঠানামা করে। এমনকি রিটার্ন কখনোও নেগেটিভ-ও হয়, কিন্তু আপনি যদি লং-টার্ম এর কথা ভাবেন তাহলে কিন্তু ফিক্সড ডিপোজিট থেকে পাওয়া রিটার্ন শেয়ারবাজারের নিফটির রিটার্ন এর ধারে কাছেও নেই।

যদি কেউ 2013-র শুরুতে 1লাখ টাকা দুই ক্ষেত্রেই বিনিয়োগ করতেন,

উপরের রেট অনুযায়ী 2021-এর শেষে সেই বিনিয়োগের পরিমাণ হত…

ফিক্সড ডিপোজিটে → 187536 টাকা

নিফটি তে → 296306 টাকা

দুই ক্ষেত্রে রিটার্নের বিশাল তফাতটা শুধু খেয়াল করুন। হ্যাঁ শেয়ার বাজারে ঝুঁকি আছে, কোনও বছর টাকা বাড়ার বাদলে কমেওছে। কিন্তু লং-টার্ম ধরলে সম্ভাবনার কাছে ঝুঁকিগুলো ফিকে হয়ে যায়।

আর এই উদাহরণ টা শেয়ার বাজারের একটা উদাহরণ মাত্র। সব থেকে কম ঝুঁকিপূর্ণ তাই এই উদাহরণ টা আমি দিলাম। এরকম হাজারো উদাহরণ আছে যেখানে এর থেকেও অনেক বেশি রিটার্ন পাওয়া গেছে তবে সেক্ষেত্রে উল্টোটা হওয়ার ঝুঁকি টাও বেশি।

এবার আপনিই বেছে নিন কোন পথটা ধরবেন? নো-রিস্ক-নো-রিওয়ার্ড নাকি স্মল-রিস্ক-বিগ-রিওয়ার্ড? যদি আপনার মনটা ঠিক রাস্তার দিকে ঝুঁকতে চাইছে মনে হচ্ছে তাহলে চলুন এবার জেনে নিই ওই রিস্কি রাস্তার সবচেয়ে কম ঝুঁকিপূর্ণ দিকটার ব্যাপারে…

শেয়ার বাজারে বিনিয়োগের সবথেকে কম ঝুঁকিপূর্ণ পন্থাঃ

একটু আগেই যেটা উল্লেখ করলাম, ওই নিফটি বা নিফটি 50-র রাস্তাই শেয়ার বাজারে সবথেকে কম ঝুঁকিপূর্ণ রাস্তা। আর এই আর্টিকেলে আমি সেই রাস্তাই খুঁজতে এসেছি কারণ যারা ঝুঁকি একদমই নিতে চান না, তাদের জন্য এটাই শ্রেষ্ঠ।

নিফটি 50 কি?

নিফটি 50 কে ভারতীয় শেয়ার বাজারের মাপকাঠি বলা চলে। সেন্সেক্সের মত এটাও একটা ইনডেক্স। একসময় সেন্সেক্স কে বেশি ফলো করা হলেও এখন এই নিফটি 50-ই বেশি ব্যবহৃত হয়।

এই নিফটি 50 আসলে ভারতীয় বাজারের 13 টা আলাদা আলাদা ক্ষেত্র থেকে 50 টা বড় বড় আলাদা আলাদা কোম্পানির সমাহার। এটা ম্যানেজ করে এন এস ই। কোন সেক্টরের বা কোন কোম্পানির কত ওয়েটেজ থাকবে এর মধ্যে সেটা বিশেষ নিয়মে নির্ধারণ করা হয়। সময়ে সময়ে এটা নিয়ম-মত রি-ব্যালেন্সিং-ও করা হয়।

যেহেতু ওই 50 টা কোম্পানির শেয়ারের দামের মিলিত প্রভাব পড়ে এই নিফটি 50-তে, তাই ওই 50 টা কোম্পানির মধ্যে যদিওবা কয়েকটা কোম্পানির পারফরম্যান্স ভালো নাও হয় এবং শেয়ারের দাম পড়েও যায়, ওভারঅল তার প্রভাব এই ইনডেক্স এর উপর কমই পড়ে। তাছাড়া ওই 50 টা কোম্পানি যেহেতু ভারতের সবথেকে বড় বড় 50 টা কোম্পানি (লার্জ ক্যাপ) তাই তাদের পারফরম্যান্স বা শেয়ারের দামে অকস্মাৎ ভীষণভাবে ওঠানামা হওয়ার সম্ভাবনা খুবই কম থাকে। আর সবথেকে পপুলার হওয়ার জন্য এই ইন্ডেক্স ফলো করে ভারতীয় শেয়ারবাজারে লক্ষ লক্ষ কোটি টাকা ইনভেস্ট হয়। এইসব কারনেই নিফটি 50 ভারতীয় শেয়ার বাজারে ইনভেস্ট করার জন্য সবথেকে সেফ অপশন।

এরপর যে প্রশ্নটা আসে সেটা হচ্ছে,

নিফটি 50-তে ইনভেস্ট করা যাবে কিভাবে?

এমনিতে কোনও ইনডেক্সে সরাসরি ইনভেস্ট করা যায় না। কারণ নিফটি 50 বা অন্য যেকোনো ইন্ডেক্স নিজে কোনও ইনভেস্টমেন্ট ইন্সট্রুমেন্ট নয়।

সুতরাং নিফটি 50 তে ইনভেস্ট করতে হলে একটা উপায় হচ্ছে নিফটি 50 তে কোন কোন কোম্পানি গুলোর কত পারসেন্ট আছে সেটা জেনে সরাসরি সেই সেই কোম্পানিগুলোর তত পার্সেন্ট হিসাবে শেয়ার কেনা। কিন্তু আমাদের মত ছোট রিটেল ইনভেস্টরদের জন্য এটা খুবই জটিল ব্যাপার এবং এক্ষেত্রে ক্যাপিটাল এর প্রয়োজন অনেক বেশি। তার ওপর নিফটি 50 রিব্যালেন্সিং হলে সেই মতো নিজের পোর্টফোলিও রিব্যালেন্সিং করা আরোও জটিল।

সুতরাং আমাদের জন্য এটা কোনো বাস্তব সম্মত উপায় নয়। নিফটি 50 তে ইনভেস্ট করতে হলে আমরা যেটা করতে পারি সেটা হচ্ছে কোনও একটা নিফটি 50 ইনডেক্স ফান্ডে ইনভেস্ট।

ইনডেক্স ফান্ডঃ

নিফটি 50 ইনডেক্স ফান্ড সম্পর্কে জানার আগে একটু জানতে হবে এই ইনডেক্স ফান্ড কি জিনিস। আবার তার আগে জানতে হবে এই ‘ফান্ড’ আসলে কি? ‘ফান্ড’ মানে যা বোঝায় তাই। আপনার আমার মত অনেক ইনভেস্টরদের টাকা একত্রিত হয়ে ফান্ড তৈরি হয়। আর সেই টাকা যদি কোন একটা ইন্ডেক্স কে অনুসরণ করে ইনভেস্তেড হয় তাহলেই হয়ে গেল সেটা ইনডেক্স ফান্ড। আর ইন্ডেক্স-টা যখন নিফটি 50 তখন ওই ফান্ডের নাম নিফটি 50 ইনডেক্স ফান্ড।

নিফটি 50 ইনডেক্স ফান্ড (বা যেকোনো ইনডেক্স ফান্ড) দুই ধরনের এবং ওই দুই তে ইনভেস্ট করা যায় দুইভাবে। প্রথম উপায়…

নিফটি 50 মিউচুয়াল ফান্ড

বিভিন্ন ব্যাংকের সাথে যুক্ত বা স্বাধীন অ্যাসেট মানেজমেন্ট কম্পানিগুলো বিভিন্ন রকম মিউচুয়াল ফান্ড ম্যানেজ করে। নিফটি 50 ইন্ডেক্স মিউচুয়াল ফান্ড বিভিন্ন রকম মিউচুয়াল ফান্ডের মধ্যে একটি ধরন।

এক্ষেত্রে ইনভেস্ট এর জন্য ডিম্যাট অ্যাকাউন্ট-এর দরকার পড়ে না এবং ব্যাংকে বা অ্যাসেট ম্যানেজমেন্ট কোম্পানিতে যোগাযোগ করে সরাসরি অ্যাপ্লিকেশনের মাধ্যমে ইনভেস্ট করা যায়।

আর আমার পছন্দের দ্বিতীয় উপায়টি হল,

নিফটি 50 ই টি এফ

ই টি এফ-এর পুরো কথা এক্সচেঞ্জ ট্রেডেড ফান্ড। এটা এমন এক ধরনের ফান্ড যার ইউনিট লাইভ শেয়ার বাজারে অন্যান্য শেয়ার এর মতই আচরণ করে। মানে এর দাম অন্যান্য শেয়ারের মতোই অনবরত ওঠানামা করে। অন্যান্য শেয়ার এর মতই ডিম্যাট-এর মাধ্যমে এই ফান্ডের ইউনিট নিমেষের মধ্যে কেনাবেচা বা ট্রেড করা যায়।

নিফটি 50 ইন্ডেক্স যে যে কোম্পানির যত শতাংশের সমাহার সেই সেই কোম্পানির সেই নির্দিষ্ট পার্সেন্টের শেয়ারের বাস্কেট হল নিফটি 50 ই টি এফ।

এক্ষেত্রে ইনভেস্ট করতে হলে ডিম্যাট বা ট্রেডিং অ্যাকাউন্ট মাস্ট। এবং মার্কেট ওপেন থাকলে যেকোনো দিন যেকোনো সময়ে এর ইউনিট কেনা যায় মানে ইনভেস্ট করা যায়। আবার আপনার টাকার দরকার পড়লে কিংবা মার্কেট খুব উঁচুতে উঠে গেলে আপনি চাইলেই নিমেষের মধ্যে বিক্রিও করতে পারবেন। আর আজকের ডিজিটাল যুগে স্মার্টফোনের কয়েকটা ট্যাপ বা কম্পিউটারের কয়েকটা ক্লিকই যথেষ্ট এটা কেনা বেচা করার জন্য। আর যেহেতু এর ট্রেড হয় ইউনিটে, তাই নিফটি 50 ইন্ডেক্স কিংবা এই ফান্ডের ভ্যালু বিশাল হলেও এখনকার ইউনিট রেট অনুযায়ী কম বেশি মাত্র 190 টাকা দিয়েই আপনি নিফটি 50 ই টি এফ-এ আপনার ইনভেস্টিং জার্নি শুরু করতে পারবেন।

অনেক অ্যাসেট মানেজমেন্ট কম্পানির অনেক আলাদা আলাদা নামের নিফটি 50 ই টি এফ-এর মধ্যে ‘SBI ETF Nifty 50’ অন্যতম।

শেষ করার আগে…

শেষ করার আগে বলব, আরে দাদা ভয় ভয় করে চললে চলবে না। একটু সাহসী হোন, ইনভেস্ট টা শুরু করুন। ফিক্স ডিপোজিট করুন কিন্তু আপনি যতটা ইনভেস্ট করতে পারেন তার পুরোটা না। নিজের পোর্টফোলিও ডাইভারসিফাই করুন এবং অন্তত কিছুটা অংশ দিয়ে নিফটি 50 ই টি এফ-এ আস্তে আস্তে বিনিয়োগ শুরু করুন আর শেয়ার বাজারে পা রাখুন। এই অসীম সম্ভাবনার জায়গাটা এড়িয়ে যাবেন না দয়া করে। আজ যদি শুরু করেন তাহলে দশ বছর পরে আমাকে ধন্যবাদ জানাবেন আর এখনও যদি আপনার টনক না নড়ে তাহলে ভবিষ্যতে আঙুল কামড়াবেন!

আর হ্যাঁ, ডিম্যাট যদি খুলতে চান Zerodha-য় খুলতে পারেন। Zerodha ভারতের এক নম্বর ট্রাস্টেড ব্রোকার। আমিও Zerodhar ডিম্যাট-ই ব্যবহার করি। নিচে আমার অ্যাফিলিয়েট লিংক দিলাম। ওই লিংক ব্যবহার করে যদি আপনি Zerodha-য় অ্যাকাউন্ট টা খোলেন তাহলে আপনার কোনো এক্সট্রা খরচ নেই কিন্তু আমি কিছু কমিশন পাব।

Zerodha-তে ডিম্যাট অ্যাকাউন্ট তৈরি। ← [এখানে ক্লিক করুন]

উপরের লিংক ব্যবহার করেই আপনি Zerodha-য় একাউন্টটা খুলবেন এবং আমায় একটু সাপোর্ট করবেন এই আশা রেখেই আজ এখানে শেষ করছি। ভালো থাকবেন। 🙂